Российские авиаперевозчики в ожидании нового взлета

Российский рынок пассажирских авиаперевозок: прогноз до 2022 года

В 2018 году объем пассажирских авиаперевозок может обновить рекорд и достичь 131 млн человек. Способствовать этому будут позитивная макроэкономическая конъюнктура, проведение чемпионата мира по футболу и ожидаемое возобновление регулярного воздушного сообщения с Египтом. Совокупный пассажиропоток на международных и внутренних направлениях, по нашим прогнозам, увеличится на 5,5%.

Рост кредитования населения продолжит стимулировать рынок пассажирских перевозок, хотя реальные располагаемые доходы значительно не повысятся. Стабильный курс национальной валюты (в диапазоне 58–63 руб. за долл.) и сохранение текущего уровня безработицы поддержат спрос населения на транспортные услуги. Благодаря позитивному макроэкономическому фону рынок может показать прирост на 2,4%.

Конкуренция не позволит авиакомпаниям полностью переложить рост расходов на пассажиров. В 2017 году основные статьи расходов авиаперевозчиков (топливо, аэропортовые услуги, оплата труда) существенно выросли, однако полностью учесть эти расходы в стоимости перевозок они не могут. Причина — высокая ценовая конкуренция. По нашим предварительным оценкам, такая ситуация может привести к снижению на 5–7 п. п. по сравнению с уровнем прошлого года средней по отрасли рентабельности по EBITDA, которая составит 5–8%. Падение рентабельности негативно отразится на уровне долговой нагрузки в отрасли в целом, что ухудшит кредитоспособность российских авиаперевозчиков.

Заметным источником роста пассажирских перевозок может стать открытие авиасообщения между Россией и Египтом, но только после того как возобновятся полеты в основные курортные города страны. Восстановление турпотока по этому направлению способно поддержать рынок авиаперевозок. В 2018 году он может вырасти еще примерно на 1,9%.

Чемпионат мира по футболу окажет ограниченное влияние на отрасль, положительный эффект от его проведения будет краткосрочным. Дополнительный прирост в сегментах воздушных перевозок и пассажирских перевозок в поездах дальнего следования составит около 1,3% и 0,5–0,7% соответственно. Мы полагаем, что специально построенные спортивные объекты и реконструированная транспортная инфраструктура не будут способствовать значительному увеличению пассажиропотока в последующие годы.

Таблица 1. Прогноз показателей воздушного и железнодорожного транспорта

1 Международные воздушные линии

2 Внутренние воздушные линии

3 Пассажиро-километр

4 Оценка АКРА

Источник: АКРА, Росавиация, РЖД

Макроэкономические показатели будут способствовать росту пассажирских авиаперевозок

См. следующие подготовленные АКРА прогнозы:

- макроэкономический прогноз «Низкая инфляция в России заставит государство и бизнес искать новые формы гибкости» от 9 октября 2017 года;

- банковский прогноз «Ужесточение операционной среды не позволит российским банкам нарастить чистую прибыль» от 26 февраля 2018 года.

По нашим оценкам, в 2018 году рынок пассажирских авиаперевозок вырастет на 5,5%. Почти наполовину (+2,4%) — за счет благоприятного макроэкономического фона. Кроме того, позитивно на объеме перевозок могут отразиться ожидаемое восстановление регулярного авиасообщения с Египтом и проведение в России чемпионата мира по футболу. Два последних фактора в совокупности могут обеспечить дополнительный прирост рынка на 3,1%.

С макроэкономической точки зрения динамика доходов населения и изменение курса рубля — ключевые факторы, влияющие на рынок авиаперевозок. В период с 2018 по 2022 год АКРА прогнозирует ежегодное увеличение реальных располагаемых доходов и рост реальных зарплат на уровне 1,0–1,5% и 1,5–3,0% соответственно. Но так как в 2017 году реальные располагаемые доходы не повышались, значительный эффект на рынок оказали существенные темпы роста объемов кредитования населения банками. Согласно прогнозу АКРА, с 2018-го по 2021-й данный сегмент банковского рынка продолжит развиваться высокими темпами, прибавляя в среднем 11% в год. Основной вклад внесут ипотека и потребительское кредитование (последнее может способствовать увеличению расходов населения на туристические поездки).

В 2017 году поддержку пассажиропотоку оказало не только восстановление авиасообщения с Турцией. С конца 2016-го началось укрепление курса рубля: среднегодовой курс доллара к рублю снизился с 67 руб. за долл. в 2016-м до 58 руб. за долл. по итогам 2017-го. Объем перевозок на международных направлениях особенно чувствителен к курсу рубля (туристы в таких поездках расплачиваются валютой). Кроме того, валютная составляющая в операционных расходах авиакомпаний в этом сегменте выше, поскольку расходы на аэропортовое обслуживание также номинированы в валюте. Ослабление рубля приводит к перераспределению пассажиропотока с международных направлений на внутренние, что частично сглаживает для авиакомпаний негативный эффект от ослабления рубля. С 2018-го по 2022-й мы допускаем постепенное ослабление рубля и прогнозируем колебание среднегодового курса доллара в пределах 58–63 руб. за долл.

Важным фактором, влияющим на внутрироссийские пассажирские перевозки, по-прежнему останется динамика рынка труда. Мы ожидаем сохранение текущего уровня безработицы и допускаем его колебание в пределах 5,2–5,5%. Однако прогнозируемое нами на горизонте

2018–2022 годов снижение численности экономически активного населения (в диапазоне от -0,5 до -0,7% ежегодно) может оказать на объем перевозок определенный сдерживающий эффект. Его последствия будут особенно ощутимы для сферы пригородного сообщения. Сохранить позитивные темпы прироста в этом сегменте поможет благоприятная макроэкономическая конъюнктура.

Рентабельность авиакомпаний находится под давлением RASK — выручка авиакомпании от перевозок в расчете на один кресло-километр (ккм) предельного пассажирооборота.

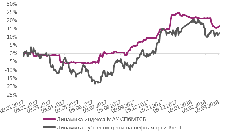

Существенному подъему авиарынка в 2017 году способствовало снижение стоимости перевозок. По предварительным оценкам АКРА, снижение среднего по отрасли показателя RASK (revenue per available seat kilometer) составило 6–9%. В сегменте железнодорожного пассажирского транспорта дальнего следования, наоборот, наблюдался рост стоимости перевозок — по некоторым направлениям в прошлом году продолжился переток пассажиров в пользу авиационного сегмента. Динамика тарифа на железнодорожном транспорте во многом определяется индексацией расходов на инфраструктуру, что закладывается в стоимость проезда, однако на 2018 год было принято решение не индексировать как расходы на инфраструктуру, так и тарифы для пассажиров. В последующие годы динамика стоимости авиаперевозок останется на уровне, сопоставимом с железнодорожными перевозками, поэтому предпосылок для дальнейшего значительного перетока пассажиров мы не видим. Вновь активизировать процесс сможет обнуление НДС в сегменте внутрироссийских авиаперевозок с текущих 10%, но АКРА оценивает вероятность такого сценария как невысокую.

Индекс МАУ рассчитывается Санкт-Петербургской международной товарно-сырьевой биржей (СПбМТСБ) и отражает динамику цен топлива для реактивных двигателей в аэропортах Московского авиационного узла.

Динамика стоимости перевозок продолжит определять не только баланс между воздушным и железнодорожным транспортом, но и общие тенденции развития рынка авиаперевозок. При этом на стоимость значительное влияние будут оказывать несколько факторов. Во-первых, заметный рост цен на керосин, который начался в 2017 году. Так, индекс МАУ за прошлый год увеличился на 25% (в январе–феврале текущего года наблюдалась его небольшая коррекция). Такая динамика цен на топливо объясняется изменением рублевой цены на нефть. Мы рассчитываем, что в дальнейшем корреляция между рублевыми ценами на нефть и ценами на керосин сохранится. По нашему прогнозу, с 2018-го по 2022-й среднегодовой рост цены на керосин возможен в диапазоне 2–4%.

Во-вторых, изменения в регулировании аэропортовой инфраструктуры, которые могут привести к дополнительному росту операционных расходов. Часть тарифов аэропортов МАУ (Московского авиационного узла) уже дерегулирована, что стало сказываться на расходах авиакомпаний. Помимо этого, обсуждаются планы Минтранса по унификации сборов на аэропортовые услуги для иностранных и российских авиаперевозчиков, что также может привести к увеличению издержек российских авиакомпаний.

В 2017 году наблюдался переход летного персонала из российских авиакомпаний в иностранные. Причина — разница в уровне зарплаты. Стремясь остановить этот процесс, перевозчики увеличивают расходы на оплату труда. По оценкам АКРА, в прогнозный период в среднем по рынку расходы авиакомпаний на заработную плату в расчете на один пассажиро-километр могут увеличиться на 10%. Дополнительными рисками для отрасли могут стать переоценка потенциального роста рынка и соответствующее расширение провозных мощностей. Их избыток и неэффективное использование воздушного флота негативно отразятся на рентабельности.

Между авиакомпаниями обострена ценовая конкуренция, поэтому полностью переложить рост расходов на пассажиров им не удастся. Мы ожидаем, что в результате рентабельность по сегменту снизится. Согласно нашим предварительным оценкам, рентабельность по EBITDA российских авиакомпаний по итогам 2017 года может оказаться на 5–7 п. п. ниже уровня прошлого года и составит 5–8%. Снижение негативно отразится на уровне долговой нагрузки в целом по отрасли, что ухудшит кредитоспособность российских авиаперевозчиков.

По оценкам АКРА, макроэкономические предпосылки и динамика стоимости перевозок приведут в 2018 году к приросту общего пассажиропотока авиакомпаний на 2,4% (в частности, на международных воздушных линиях — на 3%, на внутренних воздушных линиях — 1,5%). При этом в сегменте железнодорожных перевозок в поездах дальнего следования пассажиропоток значительно не изменится.

Курс на Египет

На объем перевозок в 2017 году существенно повлияло возобновление авиасообщения с Турцией. Согласно данным Ростуризма, за девять месяцев 2017 года число поездок россиян в эту страну составило почти 4 млн, вернувшись практически к уровню 2014-го. Прямое авиационное сообщение между Россией и Египтом было приостановлено с конца 2015 года. В 2014-м и 2015-м на Египет приходилось 2,8 и 2,2 млн поездок соответственно. В 2018 году ограничения стали постепенно снимать. Прямой перелет пока возможет только в Каир, тогда как ключевыми с точки зрения туристического потока являются Хургада и Шарм-эль-Шейх. Восстановление прямого сообщения с этими городами способно в короткие сроки вернуть пассажиропоток по данному туристическому направлению к уровню 2014 года. Тем не менее необходимо учитывать, что такого отложенного спроса, как в 2017 году с Турцией, уже нет. В 2017 году многие туристы, предпочитающие отпуск в Египте, проводили его в Турции, Болгарии и в других странах, отдых в которых традиционно считается дешевым. При благоприятном сценарии египетский пассажиропоток заберет часть у других направлений, что несколько сгладит рост пассажирских перевозок в случае полноценного восстановления авиасообщения со страной.

По нашим оценкам, в случае возобновления с середины этого года авиасообщения (прямых рейсов) с курортными городами Египта дополнительный прирост пассажиропотока в 2018 году может составить 1,9%. С 2019 по 2020 год пассажиропоток по этому направлению будет постепенно увеличиваться, но уже не окажет существенного влияния на динамику рынка.

Позитивный эффект чемпионата мира будет ограниченным

В 2018 году в России пройдет чемпионат мира по футболу. Столь масштабное мероприятие привлечет в города проведения матчей большое количество болельщиков. Особое внимание было уделено не только подготовке спортивных объектов, но и развитию транспортной инфраструктуры: увеличены мощности значительного числа аэропортов, в Ростове-на-Дону введен в эксплуатацию новый аэропорт «Платов».

Развитие транспортной инфраструктуры оправданно: во время проведения турнира пассажиропоток будет существенно превышать максимальные емкости, на которые были рассчитаны многие воздушные гавани. Однако после завершения чемпионата значительного увеличения туристического потока в большинстве городов мы не ожидаем. В результате обновленные мощности окажутся избыточными, а расходы на их содержание могут негативно отразиться на рентабельности аэропортов.

По нашим оценкам, на матчи чемпионата мира в Россию может приехать около 400 тыс. иностранных болельщиков. АКРА прогнозирует увеличение объема авиаперевозок на международных направлениях на 1,9%.

Перемещение болельщиков между городами позитивно отразится на объеме перевозок на внутренних направлениях. Многие города, в которых будут проводиться матчи турнира, достаточно удалены друг от друга, что обусловит дополнительный спрос на внутрироссийские авиаперелеты. По оценкам АКРА, этот фактор может привести в 2018 году к росту сегмента внутренних авиаперевозок еще на 1%. Перемещение болельщиков на расстояния 500–800 км будет стимулировать пассажиропоток на железнодорожном транспорте дальнего следования. По нашим прогнозам, данный сегмент может прибавить еще до 0,5–0,7%.

Ажиотажный спрос на перелеты в города проведения матчей способен положительно повлиять на финансовые показатели авиакомпаний. Но поскольку ФАС особое внимание уделяет мониторингу цен на авиаперелеты и планирует не допустить их существенного увеличения, позитивный эффект может быть очень ограниченным.